Når alt annet er usikkert, kan eiendom være en trygg havn. Du slipper å ta hensyn til svingningene i aksjemarkedet og de lave rentene i obligasjonsmarkedet. Likevel, en suksessfull eiendomsinvestering avhenger av god research og kjennskap om risikoen du tar.

Å investere kan være en komplisert øvelse. Du må få oversikt over alternativene, finne riktig risikonivå for deg og planlegge frem i tid. Da hjelper det absolutt ikke at vi lever i en nedstengt verden med rekordlav rente, høy arbeidsledighet og økonomiske kompensasjonspakker.

Så, hva skal du gjøre med pengene dine?

Setter du dem i banken, er det et garantert tapsprosjekt. Selv den beste innskuddsrenten er lavere enn inflasjonen, noe som betyr at pengene dine blir mindre verdt desto lenger de står på konto.

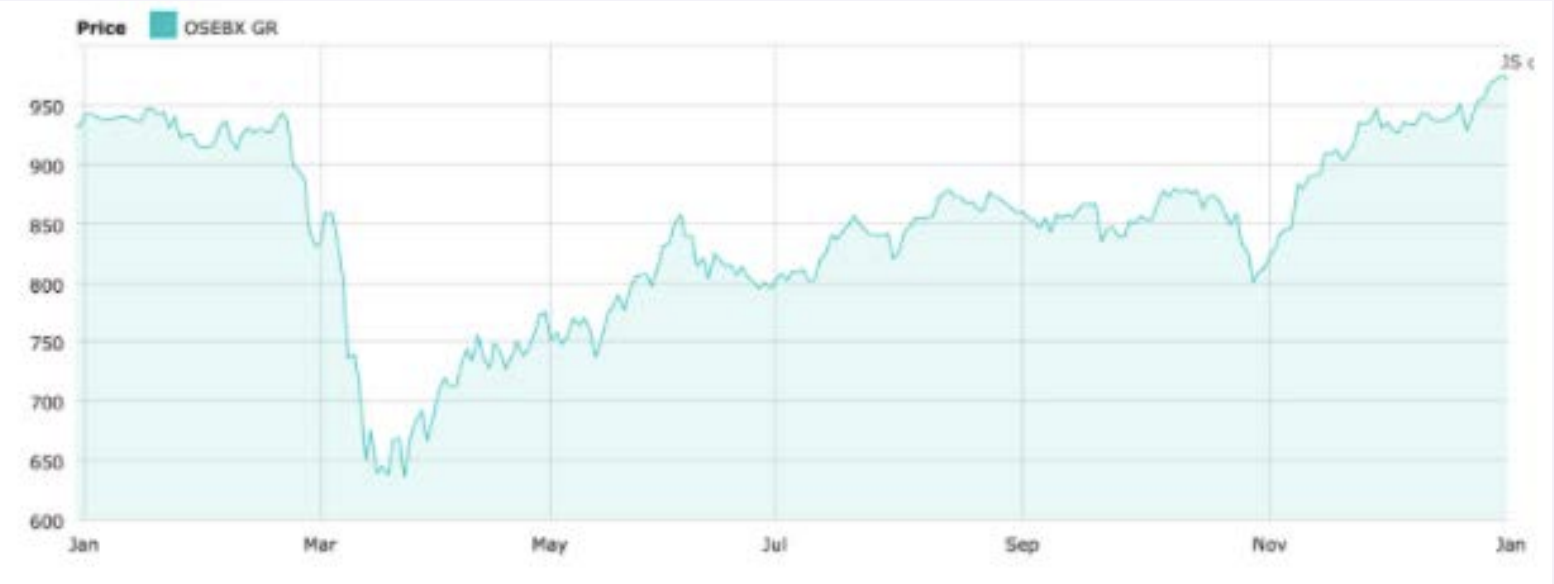

Obligasjonsmarkedet har tradisjonelt vært en trygg havn, men de lave rentene har samme effekt. Å få god avkastning til lav risiko er omtrent umulig. Du kan selvsagt velge et aksjefond, men må da være klar over risikoen det medfører. Hadde du plassert pengene dine i aksjemarkedet siste handelsdag i 2019, ville verdien falt 30 prosent innen vi kom til april.

Markedet tok seg riktignok opp igjen utover året, og er i dag på «all time high» – noe som virker litt frakoblet den virkeligheten vi lever i.

Volatilitet

Før du går i gang med kartleggingen av investeringsalternativene dine, må du kjenne til begrepet volatilitet og hva det betyr. Dette er et sentralt tema for hvilke investeringsvalg du bør ta, basert på blant annet tidshorisont og risikotoleranse.

Volatilitet betyr i praksis prissvingninger. I aksje- og obligasjonsmarkedet forekommer de hver eneste dag, og er en måte å beskrive investeringsrisikoen på. Når volatiliteten øker, svinger verdiene dine betydelig fra dag til dag. I 2020 økte den mer enn vanlig, grunnet usikkerheten som rådet gjennom året.

EKSEMPEL:

I romjulen 2019 bestemte du deg for å investere 500 000 kroner. Du og ektefellen din hadde planer om å bygge nytt bad og kjøkken ved utgangen av 2020. Siden rentene var lave bestemte du deg for å investere pengene i aksjemarkedet.Da land etter land besluttet å stenge ned i mars, ble fremtidsutsiktene usikre. Aksjemarkedet falt 30 prosent på kort tid, og den 13.mars ble de 500 000 kronene til 343 000 kroner. Dersom du klarte å komme deg gjennom stormen ville de 500 000 kronene blitt til 503 000 kroner ved utgangen av året.

Spørsmålet du bør stille deg, er om du kan sitte i båten og ri av stormen – uten å selge deg ut. Kan du det, har du evne til å takle usikre tider.

Eiendom: En tryggere havn

Et populært alternativ til aksjer, obligasjoner, sparekonto og madrasser,

er eiendom. Eiendomsinvesteringer har tidligere vært forbeholdt de med høy egenkapital og et aktivt forhold til investeringene sine. I dag er det litt annerledes.

Muligheter i eiendomsmarkedet

Tradisjonelt har du hatt to muligheter til å investere i eiendom. Enten kjøpte du deg en utleiebolig, eller et oppussingsobjekt som du senere solgte, såkalt «husflipping». Fordelen med å drive utleie eller kjøp og salg, er at du eier eiendommen selv og kan kontrollere prosessen fra A til Å. Baksiden er at det krever mye arbeid, i tillegg til egenkapitalen du selv må stille med.

Det er også usikkerhet knyttet til hvilken avkastning du kan få på utleie og «flipping». De fleste som har pusset opp eller leid ut en bolig, vet at uforutsette hendelser inntreffer. Et akutt behov for nye rør, eller et svakt boligmarked kan forandre hele investeringshypotesen.

Folkefinansiering

De siste årene har det vokst frem en ny investeringsform som lar deg få eksponering mot eiendom, uten at du er nødt til å ta opp lån, eller bruke kveldene som en vaktmester for leietakerne – nemlig folkefinansiering.

I et folkefinansiert eiendomslån får du oppgitt avkastning og løpetid på forhånd. Du vet nøyaktig hvilken rente du får, når pengene kommer på konto og når det utestående lånebeløpet blir tilbakebetalt.

Les mer om Aevi-renten og hvordan det fungerer.

Uavhengig av hva som passer deg best, er det noen fordeler og ulemper du bør være klar over før du plasserer pengene dine i eiendom.

Fordel 1: Nordmenn elsker eiendom

Nordmenn elsker å investere i eiendom. På dette området skiller vi oss fra andre nasjoner, hvor utleie er mer utbredt. Slik har det vært lenge, og det vil neppe forandre seg med det første. Eiendom er nærmest en del av den norske folkesjelen, og vi omtaler selveierskap i ordelag som gir inntrykk av at det er en rettighet – ikke et privilegium.

De siste årene har verden endret seg stort, uten at det har påvirket nordmenns apetitt for eiendom. Vi har hatt børskrakk, finanskriser og pandemi. Likevel har eiendomsmarkedet stått last og brast gjennom stormen.

Fordel 2: Lave renter gir billig lån

Lave renter er dårlig nytt for långiverne, og tilsvarende godt nytt for låntakerne.

Det er flere grunner til at billige lån er gunstig for en eiendomsinvestering. Skal du leie ut, vil lønnsomheten bli bedre. Leien er den samme, uavhengig hva du betaler i rente. Skal du selge eiendom, vil flere ha mulighet til å gå i budkrig. Risikoen blir rett og slett lavere.

Lønnsomhet er ikke den eneste grunnen til at billige lån er fordelaktig. Når rentene er like lave som inflasjonen, betyr det i praksis at lånet er omtrent gratis. Dersom inflasjonen øker og rentene forblir lave, taper gjelden seg i verdi. Altså, du blir betalt for å ha lån. Slik sett er billige lån en sikring mot høy inflasjon i fremtiden, noe som ikke er usannsynlig med takten på pengetrykkingen vi har hatt siden finanskrisen.

Fordel 3: Skattefordeler

Norsk skattepolitikk er en sentral årsak til at eiendom er, og har vært en attraktiv investering. Eier du din egen bolig, får du skattefradrag på låneutgifter og relativt lav eiendomsskatt. Bestemmer du deg for å selge boligen er det også skattefritt – gitt at du har bodd i den minst tolv av de siste 24 månedene. Insentivene til å eie fremfor å leie er dermed betydelige.

Har du en utleiebolig får du derimot ikke solgt den skattefritt, men beskatningen er fordelaktig sammenlignet med andre investeringer. Aksjegevinster har en effektiv skattesats på 32 prosent, mens aksjeutbytter og gevinster fra obligasjoner skattlegges med 22 prosent. Dette er den samme skattesatsen som inntekter fra utleiebolig beskattes med. Fordelen med utleie er at låneutgifter og kostnader til vedlikehold er fradragsberettiget.

Fordel 4: Megatrender

Urbanisering, mobilitet og befolkningsvekst er tre nøkkelbegrep som påvirker eiendomsmarkedet. Enkelt sagt beskriver begrepene en prosess hvor vi stadig blir flere, flytter til byene og forflytter oss mer – selv om sistnevnte er satt på pause i disse dager.

Konsekvensen av megatrendene har vi sett i lang tid. Siden 2006 har vi blitt over 700 000 nye borgere her til lands, og 360 000 boliger rikere. Mye av innflyttingen har skjedd i byene, noe som har lagt et prispress på både tomter og boliger – uten at reguleringene av nye områder øker i samme takt.

Oslo er en av byene som får det største trykket. Med høye priser og en innstrammet boliglånsforskrift, ser vi derfor at stadig flere bosetter seg i nærliggende områder som Jessheim, Nannestad, Røyken og Askim. Det er ingen hemmelighet, og skal du investere i disse regionene må du forvente deg stor konkurranse fra profesjonelle eiendomsutviklere og boligkjøpere.

Fordel 5: Tilbud og etterspørsel

Eiendomsmarkedet er drevet av tilbud og etterspørsel, og i det samspillet finnes det flere mekanismer som du bør være kjent med. Spesielt fordi de fleste taler for en begrenset tilbudsside og en økt etterspørsel.

Urbanisering og befolkningsvekst har vi allerede nevnt. Like viktig er tiden det tar fra et prosjekt starter til boligen er innflyttingsklar. Du kan ikke sette opp en ny bolig hvor som helst og når som helst. Tomter må reguleres, søknader må innvilges, innsigelser håndteres og jobben gjøres.

Eiendom har også den fordelen at tomter med attraktiv beliggenhet er en begrenset ressurs. I attraktive boligområder med eksisterende bebyggelse blir prisnivået opprettholdt, med mindre det dukker opp flerfoldige nybygg.

Ulempe 1: Renteøkning

Muligheten til å belåne seg er en sentral del av tradisjonell eiendomsinvestering. Veldig få har flere millioner liggende, og da må det tys til et banklån. Når du regner ut lønnsomheten i et prosjekt, vil rentebetalinger være den største utgiften. De siste 10–15 årene har det vært svært gunstige rentebetingelser, noe som har kommet eiendomsinvestorer til gode.

Nettopp fordi vi har hatt gode rentebetingelser, er det lett å glemme at rentene kan øke igjen. Med et lavt rentenivå er lån «billige», og flere har mulighet til å ta opp lån. Når flere har mulighet til å ta lån, har flere anledning til å kjøpe eiendom. Resultatet er ofte at prisene øker, noe vi også har sett det siste året. Prisveksten, spesielt i Oslo, har vært skyhøy – og den forventes å fortsatt stige i 2021.

Slik har det ikke alltid vært. På 1990-tallet var rentenivået over ti prosent. Og

selv om vi ikke går tilbake til de nivåene, kan en liten renteøkning bli belastende for mange. I motsetning til på 1990-tallet er nemlig norske husholdninger mer belånt enn noen gang. Renten trenger ikke øke mye før flere vil få problemer med likviditeten.

Ulempe 2: Lån er et tveegget sverd

Lån har skapt store formuer, men også ført til undergang. Dersom investeringen du gjør gir god gevinst, kan lån gi ekstra god avkastning. Må du derimot selge med tap, vil regnestykket bli et helt annet.

La oss bruke et eksempel:

Du tar et lån på 1 800 000 kroner for å kjøpe en bolig til 2 000 000 kroner. Altså er egenkapitalen din på 200 000 kroner. Ett år senere selger du boligen for 2 200 000 kroner, og sikrer deg en gevinst på 200 000 kroner. Da har du fått 100 prosent avkastning på egenkapitalen – før gebyrer, nedbetalinger og renter, naturligvis.

La oss bruke det samme eksempelet, men at du selger boligen til 1 800 000 kroner istedenfor. Da har du tapt hele innskuddet ditt. Banken skal naturligvis ha tilbake pengene sine, som er hele salgssummen. Selger du boligen for 1 600 000 kroner, skylder du banken penger.

Ulempe 3: All eiendom er ikke god investering

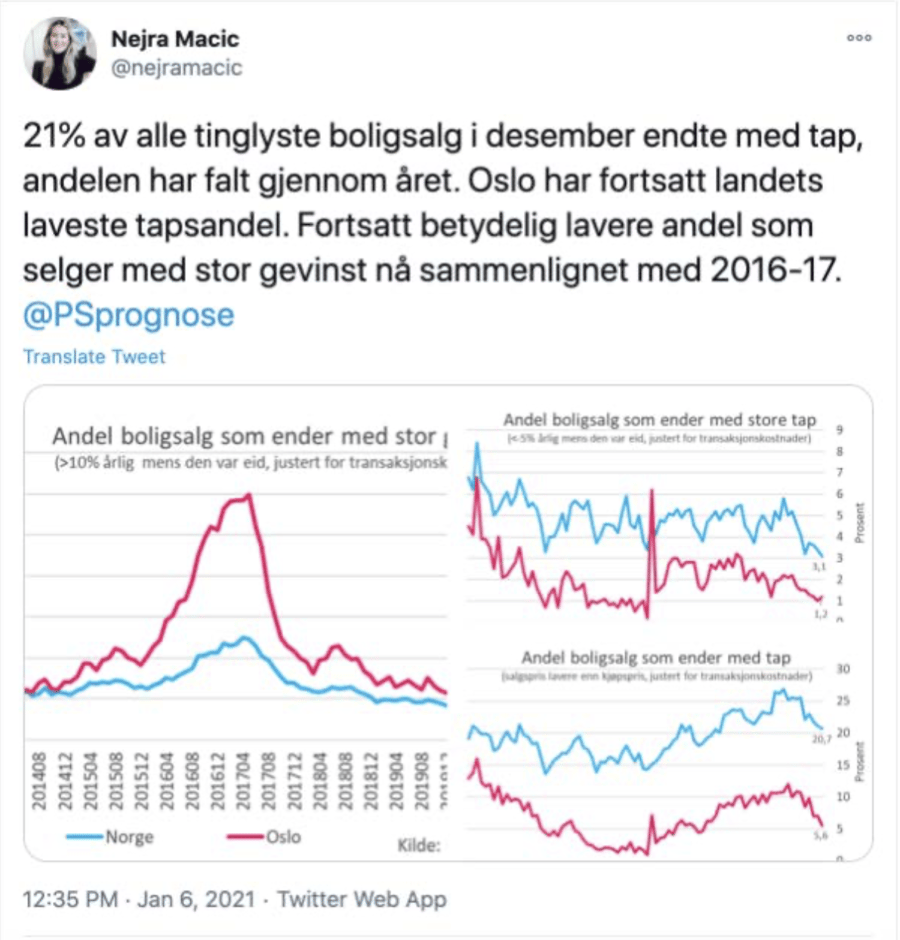

Nordmenn har nok blitt litt bortskjemt med økte boligpriser, og tror gjerne at eiendom alltid vil øke i verdi. Det er en sannhet med modifikasjoner. En del opplever fortsatt å måtte selge med tap.

Se bare på sjeføkonom Nejra Macic sin kommentar under:

Du bør også merke deg at det finnes forskjeller innad i det totale markedet. Da oljefallet i 2014/2015 førte til færre jobber i oljebransjen, falt prisene i Stavanger og omliggende områder betraktelig. At prisene i Oslo stiger, er ikke ensbetydende med at de stiger overalt.

Det kan også være forskjeller mellom boligtyper, altså leiligheter, flermannsboliger og eneboliger – selv innenfor samme område. Over lengre tid pleier de følge hverandre, men det kan være forskjeller i kortere tidsintervaller – også i Oslo.

Ulempe 4: Langsiktighet

Lønnsomheten i et eiendomsprosjekt avhenger av flere forhold. Generelt er verdiøkningen en sentral del av avkastningen, og det er sjeldent noe som skjer over natten.

Penger du investerer i eiendom bør du med andre ord ha et langsiktig perspektiv på.

Ulempe 5: Reguleringer

Når prisene fyker avgårde, forsøker myndighetene å balansere markedet. En måte å gjøre det på er ved å regulere flere boligprosjekter så tilbudet øker, men det

er ikke alltid nok. Et annet grep myndighetene har gjort, er å innføre og deretter stramme inn boliglånsforskriften. Her har hensikten vært å begrense prisveksten og norske husholdningers gjeldsgrad, for på den måten å gjøre et forsøk på å strupe etterspørselen.

Fordi den norske boligmodellen vektlegger selveierskap høyt, er det spesielt de som ønsker å kjøpe en bolig nummer to eller tre som merker de mest omfattende kravene. Spesielt kravet til egenkapital har gjort det vanskeligere for en investor å kjøpe en sekundærbolig.

Ingen vet hva som skjer med boliglånsforskriften, eller om det dukker opp nye reguleringstiltak, men det er noe du bør ha et forhold til dersom du ønsker

å investere på den tradisjonelle måten. Investerer du i et folkefinansiert eiendomslån blir dette en mindre bekymring.

Har du spørsmål, eller vil du ha mer informasjon?

Send oss gjerne en e-post: kontakt@aevieiendom.no Eller ring oss på 22 10 50 00.